2014年11月,每日优鲜以创新的“前置仓”模式杀入生鲜电商市场,致力于为消费者提供丰富、质优的生鲜产品以及极速到家的配送服务。

这一商业模式迅速得到市场认可,消费者一致好评,投资人不断加持。在成立三年内,每日优鲜便实现一线城市的整体盈利,迅速成长为行业独角兽。

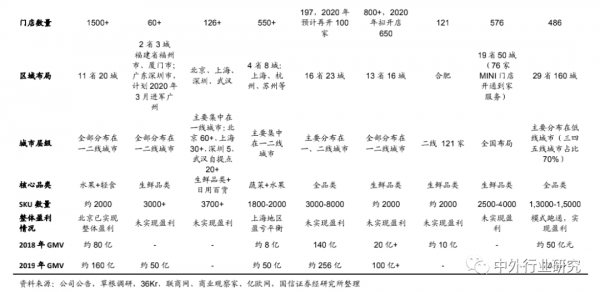

中国生鲜电商行业仍处于高速发展期,不断受到资本方关注,吸引新玩家入局,电商巨头如阿里、京东也纷纷加入这一赛道,竞争将持续升级。

主要到家模式盈利分析

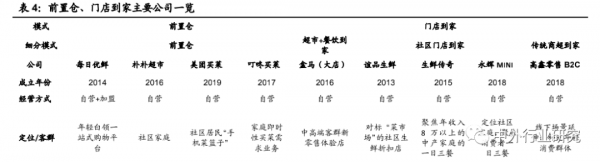

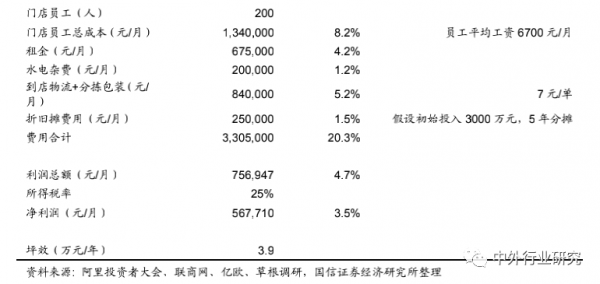

目前到家模式(主要指即时配送到家)主要分自营型以及平台型,其中自营模式下包含前置仓、门店+到家两类模式;平台型则指第三方开放平台为线下门店赋能,提供即时到家配送服务,比如:京东到家、多点等。

前置仓到家

前置仓模式主要是为了满足用户对生鲜即时性需求,其供应链体系采用“城市分拣中心+前置仓”的模式,企业通过用户在线订单提供 1h 或者 30min 急速达的快捷配送服务。

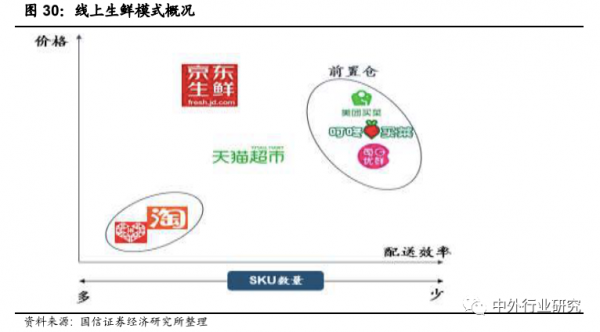

根据草根调研以及公开资料信息,国信证券分析师测算行业内主要公司每日优鲜/叮咚买菜已分别在北京/上海地区实现整体层面/大仓层面正盈利,测算模型如下:

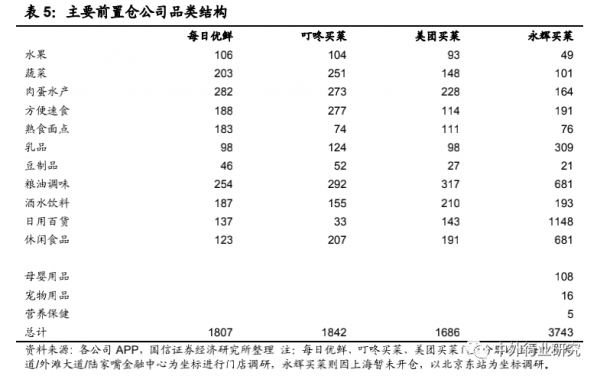

国信证券分析师3 月中旬以上海外滩为中心坐标,对前置仓三个主要典型公司的品类结构与同质产品单价进行调研,结果显示如下(永辉买菜因上海区域未开仓,品类数量作为参考):

生鲜:

1)生鲜品类数量:叮咚买菜>每日优鲜>美团买菜>永辉买菜。

2)品类结构:叮咚买菜鲜活水产数量(41)高于其他(每日优鲜鲜活/永辉买菜鲜活水产接近0,美团美菜 33),对经营要求较高;净菜及半成品方面,叮咚买菜也具有明显数量优势。

3)同质产品价格:目前叮咚买菜、每日优鲜同质产品价格差异度低,美团买菜价格略高。

天眼查数据显示,“叮咚买菜”2017年5月上线,是生鲜新零售领域的生力军,解决了传统线上买菜的不确定性,做到了品质过硬、到家准时、品类齐全。

标品:

1)在日用百货品类,叮咚买菜远低于其他前置仓公司,其产品定位更“高频刚需”,而每日优鲜、永辉买菜品类结构则更像线上综合超市。

2)选品方面,每日优鲜、叮咚买菜、美团买菜技术优势明显,页面新添加“快收菜”品类以及爆款产品推荐与用户贴合度高。

整体而言,每日优鲜标品比例高,门店标准化复制难度低;而叮咚买菜、美团买菜则以社区用户“一日三餐”高频需求为定位,鲜活水产占一定比例,经营难度虽高但复购率方面有优势。

收入端

基本模型:毛利收入=单量↑ ×客单价↑ ×毛利率↑客单价:

1)品类丰富度:随着单仓面积提升,品类越多,SKU 数目越多,则越能满足用户一站式购物需求,进而提升客单价,比如每日优鲜通过品类优化组合,客单价已经达到 80-90元水平;

2)产品契合度:SKU 精选度与千人千面(产品推荐),与公司的选品能力、算法能力相关度高;

3)产品定位:定位越高,客单价越高。

订单量:

1)营销力度:包括新老用户用券补贴,地推以及广告费用等;

2)线上渗透率:用户代际切换,线上消费习惯;

3)复购率:产品性价比、会员服务等;

4)竞争程度:取决于同区域到家服务的商家数量。

5)多入口接入:相对叮咚买菜而言,每日优鲜入口更多元:饿了么、美团外卖、每日优鲜的 APP 都可在线购买商品。

进货成本:

1)规模效应:规模越高,对上游议价能力越高,则进货成本占收入比例越低,毛利率提升;

2)供应链环节:供应链链条越短,损耗率及加价率越低,采购成本越低。

毛利率:每日优鲜、叮咚买菜两者毛利率口径有差异,每日优鲜毛利特指扣除新老用户补贴以及损耗后的毛利率,叮咚买菜则是扣除损耗后以及新用户补贴的毛利率。

毛利率(扣损、扣补后)与规模、供应链能力、产品定位、补贴力度等有关系。

费用端

前置仓费用:

1)人工费用+仓内费用:规模效应强,与订单量、客单价正相关,随着订单量与客单价的提升费用率被摊薄。

2)营销费用:营销费用统计口径有差异,每日优鲜主要是市场费用,包含广告、地推、平台佣金等;叮咚买菜主要是老用户营销费以及广告流量费。

大仓摊销成本(人工+物流+包材):规模效应强,与订单量、客单价正相关,随着开仓数量提升以及订单量、客单价的提升费用率被摊薄。

后端费用摊销:规模效应强,随着开仓数量提升以及订单量、客单价的提升费用率被摊薄。

通过上面模型拆解,前置仓模式优势明显,不足亦存在。

主要体现在:

优势:

1)高坪效:2019 末,每日优鲜、叮咚买菜在北京、上海地区坪效分别达到 8.1/10.8 万/平米/年,远高于传统商超 1-2 万/平米/年的坪效水平。

2)运营效率高:损耗率低:永辉超市是线上生鲜的标杆,店内损耗基本是行业最低水平约 4%,而前置仓模式下由于不存在传统线下生鲜切开摆放、以及人为挑拣带来的损耗,损耗水平可以控制在 3%以内。

3)毛利空间高:本报告的综合毛利是实收扣损扣补的毛利水平,根据调研,前置仓前期补贴约 8-10%的水平,加上补贴,扣损后的综合毛利水平约 28%-33%,随着补贴减少,未来毛利空间高。

不足:

1)前期营销投入高:营销投入包括两部分,新老用户补贴+营销费用(广告市场费)。

2)人工成本高:由于前置仓需要自建物流及配送团队,导致其前期人工成本费用较高,其中前置仓龙头公司每日优鲜的人工费用率也维持在7%左右水平,未来随着规模效应提升,费率摊薄。

3)规模效应与供应链难平衡:前期前置仓、大仓以及后端费用率较高,前置仓公司往往希望通过快速开仓实现规模效应摊薄费用率;

但供应链建设则需要时间沉淀,快速开仓导致现有供应链管理能力难以维持,两者前期平衡难度高。

随着需求催化,前置仓公司已经进入供给侧竞争,未来仍需资本持续投入,持续迭代运营模型,长期盈利依赖“规模”与“效率”。

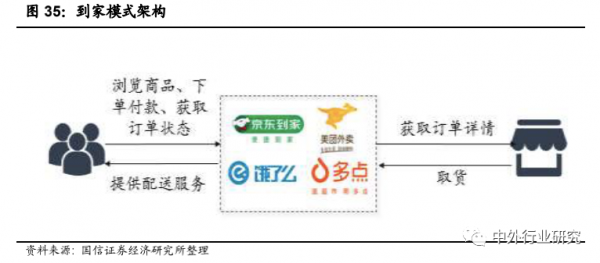

门店到家

目前,门店到家主要分为三类模式:社区门店到家、超市+餐饮到家以及传统商超到家。

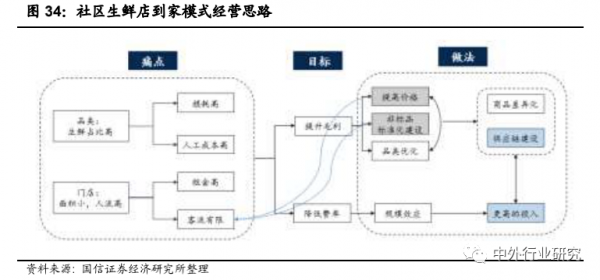

社区门店到家:一路快跑,盈利模式持续探索中

社区生鲜店主要对标传统菜市场,以社区周边小型化门店、生鲜占比高、低客单价为三大标志性特征,面积从数百平米到上千平米不等,其中200㎡-500㎡门店数量占比 80%以上。

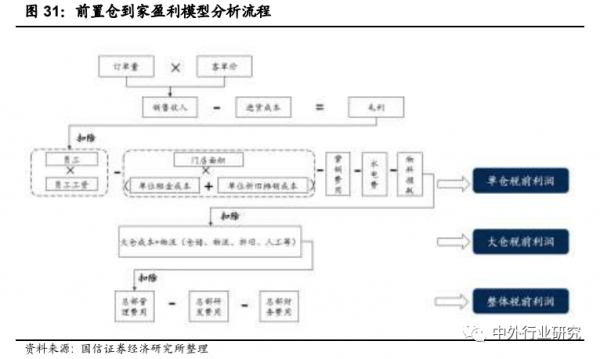

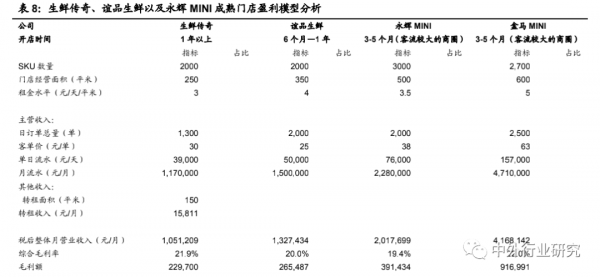

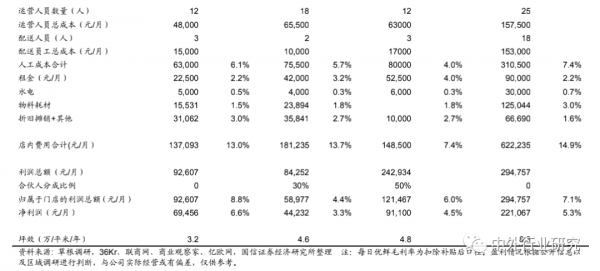

根据草根调研以及公开资料信息,国信证券分析师测算了行业内主要公司生鲜传奇/谊品生鲜/永辉 MINI/盒马 MINI 成熟门店盈利情况,测算模型如下:

从上述四家社区生鲜成熟门店模型中可得出,与传统连锁商超相比,社区生鲜成熟门店虽具有高坪效(3-10万/平米/年)、高净利率优势(传统商超净利率1%-3%),但仍囿于线下模式中固有的人工&租金费率、固定成本高等因素,持续拓张或受阻。

未来其经营深度需要依赖成熟的供应链建设以及规模效应降费,需要长期的持续探索。

超市+餐饮到家:模式进入调整期,“扬鞭”、“勒马”策略分化

自2016 年 1 月盒马开出首家门店,致力于打造“超市+餐饮到家”线上线下一体的中高端新零售体验型业态,此后京东、永辉超市、苏宁、美团等相继推出同类型新业态门店。

继2019 年短暂调整以及行业内其他企业纷纷采取收缩战战略后,2020年初盒马鲜生 CEO 侯毅提出今年开店 100家的目标。

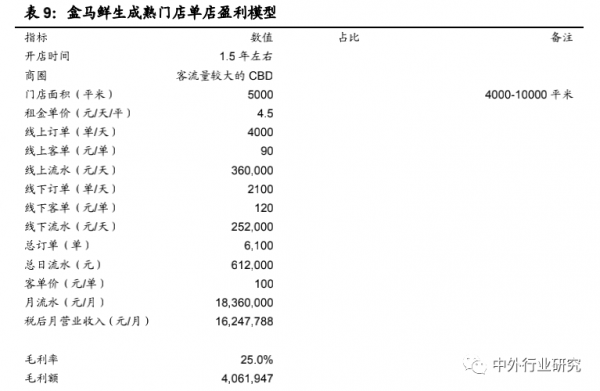

从公开数据以及阿里巴巴投资者大会披露的数据显示,盒马鲜生模式优势显著,不足亦突出。

优势显著:高毛利(25%左右,定位中高端)、高坪效(4-5 万/年/平)、数字化运营费率集约等优势,且随着直采比例以及自由品牌比例提升,毛利仍有较高的上升空间(对比美国中高端定位的精品超市—全食 33%左右的毛利水平)。

传统商超到家:盈利模式初步验证,综合发展重要一环

盈利模式初步被验证:根据高鑫零售2019 年年报披露,公司 2019 年全国 486家门店都已经开通到家业务,生鲜电商实现全面盈利。

近年来,为了应对电商分流,线下商超陆续开通到家业务以谋求全渠道综合发展。

随着运力突破、大数据赋能,传统商超到家业务逐步实现盈利。但由于传统门店的位置限定,该模式下的到家业务存在很大的局限性与特定性。

平台到家

目前以京东到家、多点、饿了么、淘鲜达以及美团外卖为代表的平台模式为线下门店提供流量入口、运力支撑以及大数据服务,通过扣点或者收取佣金方式实现盈利。

以京东到家为例,其收入主要分为三部分:第一部分是入驻企业缴纳的使用费与保证金,分别是6000元/年以及 6w 元;第二部分是入驻商家的销售扣点,一般是 5%-10%;第三部分是向消费者收取的运费,每单 2 - 8 元。

模式小结

单店模型—盈利对比:目前各到家业态模式都处于快速发展期:其中商超到家模式为传统线下商超全渠道发展中的重要一环,确定性较高;平台到家模式长期发展需要平衡销售扣点提升与商家留存之间关系,未来大型线下商超与具有流量优势的互联网巨头(阿里/美团/京东)深度绑定分享市场已成为确定性趋势。

相比以上两种确定性较高的模式,前置仓到家、社区门店到家、超市+餐饮到家模式都处于初期发展阶段,盈利模型仍在持续探索迭代中。

(1)模式轻重/固定成本投入:前置仓到家<社区门店到家<超市+餐饮到家。

(2)客单价:社区门店到家<前置仓到家<超市+餐饮到家。

(3)综合毛利率:社区门店到家<前置仓到家<=超市+餐饮到家。

(4)费率结构:前置仓模式由于缺乏线下门店,前期企业引流获客需要投入大量的营销投入(10%以上,其中新老用户补贴 8%-10%,广告市场费 3%-5%);后期随着线上渗透率、规模效应以及复购率提升,整体营销投入有望降到 5%左右水平。

战略布局—生态一环:从战略布局来说,到家业务均为互联网龙头生态组成部分,短期战略亏损,中长期与其他业务互为补充、相互增益。

(1)美团:生鲜到家作为美团新业务的重要组成部分,是线下即时配送场景的重要一环。

(2)阿里:公司依托于阿里现有的流量、数据、金融、物流加码新零售业务,意在生态帝国的无边界扩张。

(3)京东:2016 年,京东到家剥离出表,与达达合并成立新达达(现为达达集团),其中京东持股比例为 47.4%。

新一代人群更加中国注重生活品质,对食品安全的意识越来越高。

2018年中国网络消费者协会的调研数据显示,70%的消费者在购物时优先考虑产品的质量,尤其在生鲜领域,对食品品质及安全的要求远胜过价格因素。生鲜平台在保障产品质量的前提下可以大力发展。

消费行为方面,80、90后人群中,超前消费、线上消费、碎片化时间消费的行为模式十分明显。

在快节奏、996等工作生活模式下,消费者更加注重购物效率,追求便利性,这为生鲜电商的持续发展提供了可能性。